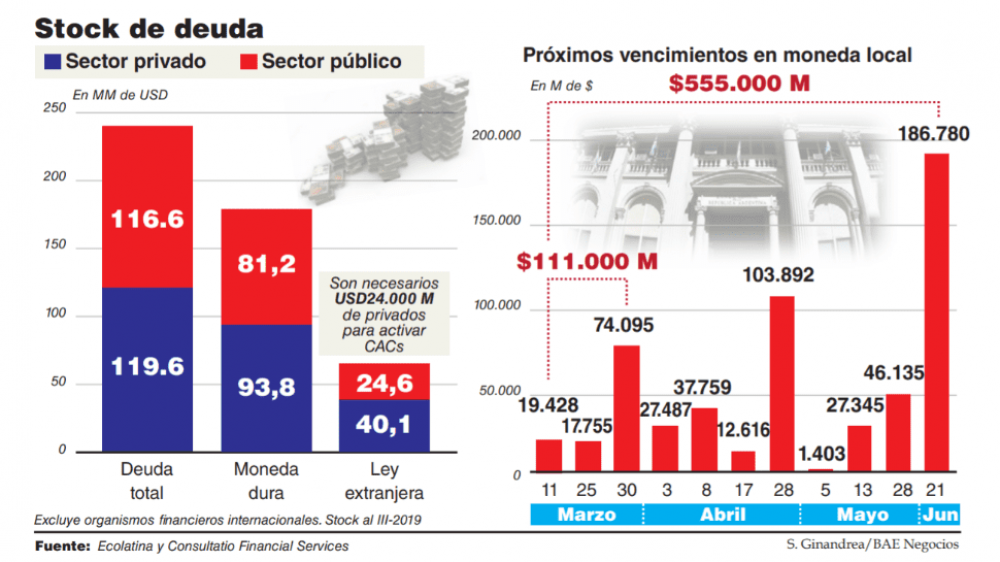

Necesita el 60% de lo emitido bajo ley extranjera en manos de bonistas para evitar juicios. El sector público tiene USD24.600 millones. Voceros explicaron que la normativa que prepara el Poder Ejecutivo “planteará cómo renegociar unos USD70.000 millones

Entre el lunes y el martes el Ejecutivo publicará en el Boletín Oficial el decreto que formalizará el proceso de renegociación de los títulos soberanos bajo jurisdicción extranjera y brindará un marco normativo para el lanzamiento de la oferta oficial de reestructuración. Luego de las tensas conversaciones de la semana pasada, el Gobierno apunta a conseguir el aval de tenedores privados de unos USD24.000 millones que, sumados a la adhesión asegurada de los organismos públicos que poseen unos USD24.600 millones en bonos Ley Nueva York, le permitirían alcanzar el 75% promedio de aceptación que necesita para realizar el canje y evitar demandas en los tribunales estadounidenses.

Fuentes del Palacio de Hacienda le confirmaron a BAE Negocios que la redacción del decreto por parte del equipo del ministro de Economía, Martín Guzmán, ya estaba concluida el domingo y que la Secretaría de Legal y Técnica a cargo de Vilma Ibarra ultimaba anoche los detalles del texto.

Las mismas fuentes explicaron que la normativa "planteará cómo renegociar unos USD70.000 millones" en bonos con ley extranjera y daría un marco para el pronto lanzamiento de la oferta oficial de canje. Según el cronograma de Economía, la presentación de la propuesta debería ocurrir esta semana aunque en el entorno de Guzmán no descartan que se estire hasta la próxima.

En el ministerio hablan de una "propuesta fuerte" aunque no sueltan detalles. La apuesta oficial es conseguir un período de gracia de entre dos y cuatro años con el objetivo de crecer antes de retomar el pago de los pasivos y una fuerte quita entre capital e intereses para intentar recuperar la sustentabilidad de la deuda y volver a acceder al financiamiento internacional.

TAMBIÉN TE PUEDE INTERESAR:Desde abril regirá el nuevo acuerdo automotor con Brasil, con más importacionesCoronavirus: anticipan más rojos en los mercados

Con el acuerdo del Fondo Monetario para avanzar en esa dirección, la estrategia diseñada por Guzmán es cerrar primero la reestructuración más complicada, la de los USD64.700 millones en títulos emitidos con jurisdicción extranjera.

A diferencia de los pasivos bajo ley local, el Ejecutivo no puede actuar de forma unilateral ya que se enfrentaría nuevamente a la justicia neoyorkina. Tras la experiencia del conflicto entre Argentina y los fondos buitres por el canje de 2005/2010, con el juez Thomas Griesa como anfitrión, las emisiones internacionales posteriores al litigio incluyeron cláusulas de acción colectiva (CAC) que buscaron limitar el accionar de este tipo de fondos. Las CAC pautaron que, en caso de reestructuración, si el Estado consigue la adhesión de un determinado porcentaje de tenedores, que varía entre el 66% y el 85% de acuerdo a cada título, el cambio de condiciones se hará extensivo al conjunto de los acreedores.

Ecolatina señaló que se necesita en promedio 75% de adhesión para avanzar en la reestructuración de los casi USD65.000 millones en bonos ley extranjera y evitar un bloqueo. Es decir, se precisa el aval de los tenedores de US$48.500 millones. Pero gracias a las tenencias por USD24.600 millones de distintos organismos públicos, el Gobierno ya tiene abrochada la mitad.

"Dado que los bonos en manos del sector público adherirán automáticamente a la propuesta, será necesario alcanzar aprobaciones del sector privado por casi USD24.000 millones, es decir, un 60% de los tenedores. Aunque no será nada fácil, es un número más cercano que el inicial (75%)", sostuvo la consultora. Claro que se trata de un promedio, por lo que la participación y, por ende, el poder de veto de los grandes fondos dentro de muchos instrumentos es mayor.

Aun así y pese a las críticas de los representantes de los bonistas que se reunieron con Guzmán por "la falta de detalles sobre el plan económico", en Economía son optimistas de cara a la recta final de la negociación.

Si logra reestructurar la deuda externa, el Ejecutivo le dará un trato similar a los títulos bajo ley local. Además, terminará de negociar el nuevo programa con el FMI y buscará un recorte de intereses con el Club de París.

Comentá la nota