En lugar de préstamos de "Estado-Estado", China ahora invierte en la región con compra de empresas, créditos de bancos y licitaciones.

El modo de invertir de China en América latina viene cambiando en los últimos años, desde el protagonismo de préstamos directos “Estado-Estado” hacia un mayor despliegue de bancos chinos en la región, participación en licitaciones públicas y compra de empresas locales. Esta es una de las principales conclusiones de un reciente estudio elaborado por la Universidad de Boston y el think-tank Inter-American Dialogue.

El cuadro descrito no implica un retroceso en el protagonismo inversor chino, aunque manifiesta un tipo de vinculación que intenta despegarse de la afinidad política y se concentra en las oportunidades de negocios. Esto se verifica particularmente en el cierre del grifo de fondos a Venezuela.

Canales de ingreso

Por cuarto año consecutivo, en 2019 el Banco de Desarrollo de China (CDB) y el China EximBank, instituciones oficiales chinas encargadas de manejar la inversión en el exterior, retrajeron sus préstamos hacia América latina. Se trata de operaciones que los expertos califican como “inversiones soberanas” ya que es el Estado chino el que directamente presta a otro Estado a través de las citadas agencias. El año previo a la pandemia se verificaron créditos de este tipo a la región por 1,1 mil millones de dólares, el valor más reducido de la última década. La distancia es enorme en relación al pico de 2010, con más de 35 mil millones de dólares en préstamos, de los cuales 21,4 mil millones corresponden a Venezuela.

Desde 2005, el financiamiento soberano de China a la región acumula 137 mil millones de dólares. Pero mientras el préstamo promedio del último año fue de 275 millones, la media del período 2016-2019 fue de 864 millones y de 1,7 mil millones de 2005-2015.

“Una de las principales razones del declino en ese tipo de inversiones es que China ya no actúa como un prestamista de última instancia de las economías más frágiles de la región, como Venezuela. Por otro lado, Brasil y Ecuador han recibido cuantiosos ‘préstamos por petróleo’, que se redujeron desde 2014”, explica el informe “El desarrollo de la inversión China en América Latina”, publicado por The Inter-American Dialogue y la Universidad de Boston.

Consultada por este diario, Margaret Myers, directora del programa “Asia y América latina” de The Inter-American Dialogue y co-autora del artículo, explicó que “si bien el financiamiento soberano de China a América latina disminuyó considerablemente desde 2015, esto es sólo una parte de la historia. Los bancos comerciales chinos, como el ICBC y el Bank of China son cada vez más activos en la región y vienen apoyando la participación de las empresas chinas en un amplio abanico de sectores. Muchos esperan una suerte de boom de la inversión china en la región en los próximos años a través de la compra de empresas en problemas financieros”.

Los “préstamos soberanos” se suelen realizar a través de grandes acuerdos políticos entre países y en donde muchas veces la letra chica es reservada, a diferencia de lo que sucede en las licitaciones públicas, que obligan a exponer los detalles de la contratación.

En lugar de los bancos oficiales CDB y EximBank, el principal fondeo ahora viene de bancos comerciales chinos que incluso se instalan en la región, como el Industrial and Commercial Bank of China (ICBC), Bank of China, Agricultural Bank of China y el China Construction Bank, asociados a las grandes empresas de energía, minería y construcción. Así, en 2019 hubo un máximo de inversión china en activos físicos en la región, con 12 mil millones de dólares.

Casos en la región

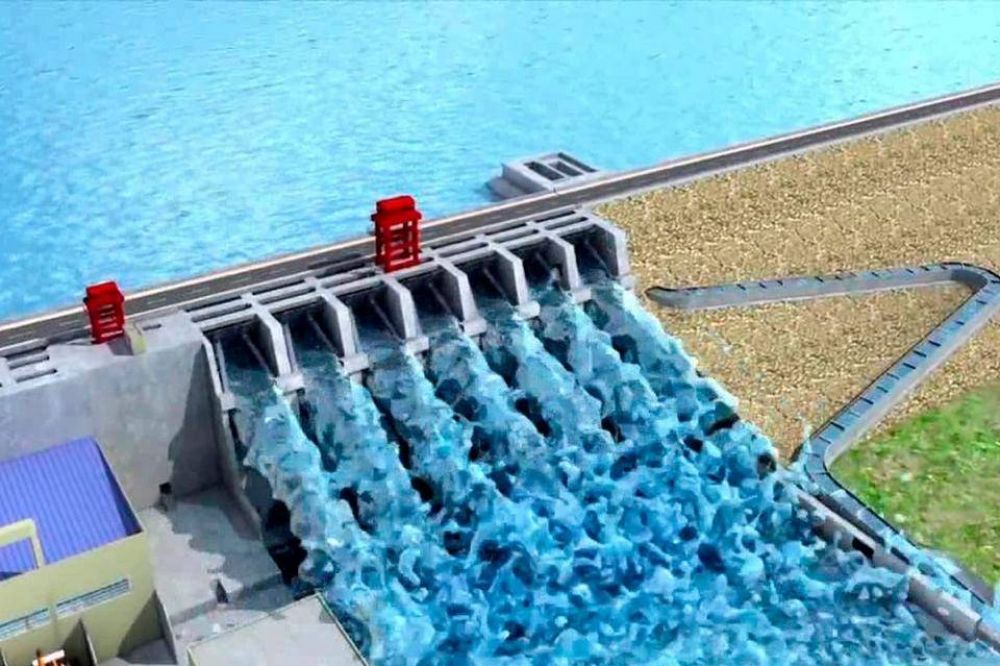

Mega-licitaciones proyectos de infraestructura. En Argentina, tiene especial relevancia la construcción de las dos represas sobre el río Santa Cruz por 4730 millones de dólares a cargo del consorcio que lidera la empresa Gezhouba. En el terreno de la energía renovable, Power China se quedó con la licitación del parque solar Cauchari, en Jujuy, de 300 megavatios, el mayor de Sudamérica, además de otros parques solares en Salta y Córdoba y proyectos en Chubut y La Rioja.

En este capítulo están las cuantiosas inversiones de China en el sector de minería en toda la región a través de concesiones otorgadas por los Estados nacionales o provinciales.

En Colombia, el consorcio Autopistas Urabá, liderado por China Harbour Engineering Company, desarrolla una inversión de 652 millones de dólares. China también financió parcialmente la construcción de la hidroeléctrica Ituango, en la región de Antioquia, que sufrió un accidente que retrasa su puesta en marcha. En Brasil, Three Gorges Corporation tiene 17 hidroeléctricas y 11 parques eólicos y es la séptima generadora eléctrica más grande del país.

En Perú, Sinohydro participa del proyecto de la “Hidrovía Amazónica”, cuestionado por comunidades indígenas. Por otro lado, una firma china ganó el contrato para la construcción de la central hidroeléctrica San Gabán III, en Puno, con una inversión de 438 millones de dólares.

Compra de empresas y desembarco. En la Argentina, se destaca la adquisición de Bridas por parte de China National Offshore Oil Corporation (CNOOC) por 3100 millones de dólares, y la de Occidental Petroleum por parte de Sinopec por 2450 millones de dólares, ambas en 2010. Así, China participa de la explotación de Vaca Muerta, por ejemplo. También se destaca el impacto local de la compra global de Noble y de Nidera por parte de COFCO. En la banca, en 2016 el ICBC compró al Standard Bank en 600 millones de dólares.

En Brasil, la china Three Gorges Corporation compró en 2017 la empresa local Duke Energy por 1,2 mil millones de dólares. En enero de 2020, China Merchants Port adquirió por 935 millones de dólares el 90 por ciento de TCP Participaciones, que administra la terminal de Paranaguá, el segundo mayor puerto de Brasil.

En Chile, Southern Power Grid compró el 28 por ciento de las acciones de la compañía de electricidad Transelec, mientras que en Colombia Sinochen opera en hidrocarburos a través de la compra de Emerald Energy. En Perú, Cosco Shipping Ports compró el 60 por ciento de Terminales Portuario Chancay y va a invertir 3 mil millones de dólares junto con la minera local Volcan para el desarrollo de un polo portuario de exportación.

Créditos soberanos. A pesar del cuadro de retracción frente a las licitaciones y compra de empresas, Argentina tiene grandes proyectos en este capítulo. Firmó un acuerdo para continuar con la renovación ferroviaria con financiamiento chino, por un total de 4695 millones de dólares, que se suma a las inversiones existentes del país asiático en esta materia. También sobresale el proyecto de construcción de la cuarta central nuclear Atucha III por parte de la China National Nuclear Corporation, que viene desde el segundo gobierno de Cristina Fernández. Otro punto fuerte de la relación inversora “Estado-Estado” es el swap de divisas por 18 mil millones de dólares, renovado en agosto del 2020.

Comentá la nota