Utilizará los recursos obtenidos en la BMV para usos corporativos y para pagar deuda, con los US1,250 recaudados en enero pasado en el extranjero.

Para esta semana se espera que las emisiones de deuda corporativa en el mercado local se reactiven.

La embotelladora Coca-Cola FEMSA (KOF) regresará al mercado bursátil a hacer una oferta de bonos por el equivalente en pesos de 250 millones de dólares.

De acuerdo con la solicitud hecha a la Bolsa Mexicana de Valores (BMV), la venta de los papeles de deuda está estimada para este 5 de febrero a un precio de 100 pesos cada uno.

La emisora también solicitó ampliar su programa de deuda autorizada en el 2017 de 20,000 millones de pesos a 40,000 millones de pesos, según consta en el documento.

KOF lanzará la oferta mediante dos bonos que en total suman un monto 250 millones de dólares. Una emisión tendría un plazo de hasta cinco años y medio a tasa variable y la segunda hasta ocho años a tasa fija.

La empresa utilizará los recursos para fines corporativos generales y para pago de pasivos, junto con lo recaudado en su emisión por 1,250 millones de dólares que realizó a inicios de enero de este año en mercados internacionales.

Esta venta de papeles en la BMV se suma a la que la empresa realizó el pasado 9 de enero en la Bolsa de Nueva York por 1,250 millones de dólares, con vencimiento en el 2030, el cual pagará un cupón de 2.750 por ciento.

Los papeles que la embotelladora ofrecerá en el mercado mexicano tienen el grado “AAA” asignado tanto por las calificadoras Fitch México como por S&P Global Ratings.

Esta calificación garantiza que la capacidad de pago de la empresa “es extremadamente fuerte en relación con otros emisores en el mercado nacional” y que existe muy bajo riesgo de inclumplimiento.

Reactivación

Con la colocación de deuda se van a reactivar las emisiones en este año, luego de que en enero no se presentó ninguna oferta en el mercado mexicano de deuda corporativa de largo plazo. De hecho, sucedió lo mismo en enero del 2019.

“Mantenemos la expectativa de que las colocaciones se reanuden en la primera quincena de febrero, de acuerdo con lo observado en el pipeline”, señala Tania Abdul Massih, directora de Deuda Corporativa en Banorte.

Pero aclara que la sequía de ofertas en el mercado de deuda privada de largo plazo en México “está en línea con el bajo dinamismo observado históricamente en el primer mes de cada año”.

Quien también anunció una emisión, pero en el mercado internacional, fue Grupo Aeroméxico por un monto de 400 millones de dólares y tuvo una sobredemanda de casi tres veces el monto ofrecido.

La oferta fue promocionada entre inversionistas de Estados Unidos y Europa.

Las notas pagarán un cupón de 7% anual y vencimiento en febrero del 2025.

“Ésta es la primera vez en décadas que una aerolínea mexicana accede al mercado de bonos internacionales no garantizados, lo que refleja la confianza de los inversionistas en Aeroméxico”, indicó la emisora en un aviso publicado en la BMV.

Los agentes colocadores de la emisión fueron Morgan Stanley & Co LLC y Goldman Sachs & Co LLC.

Analistas ven potencial.

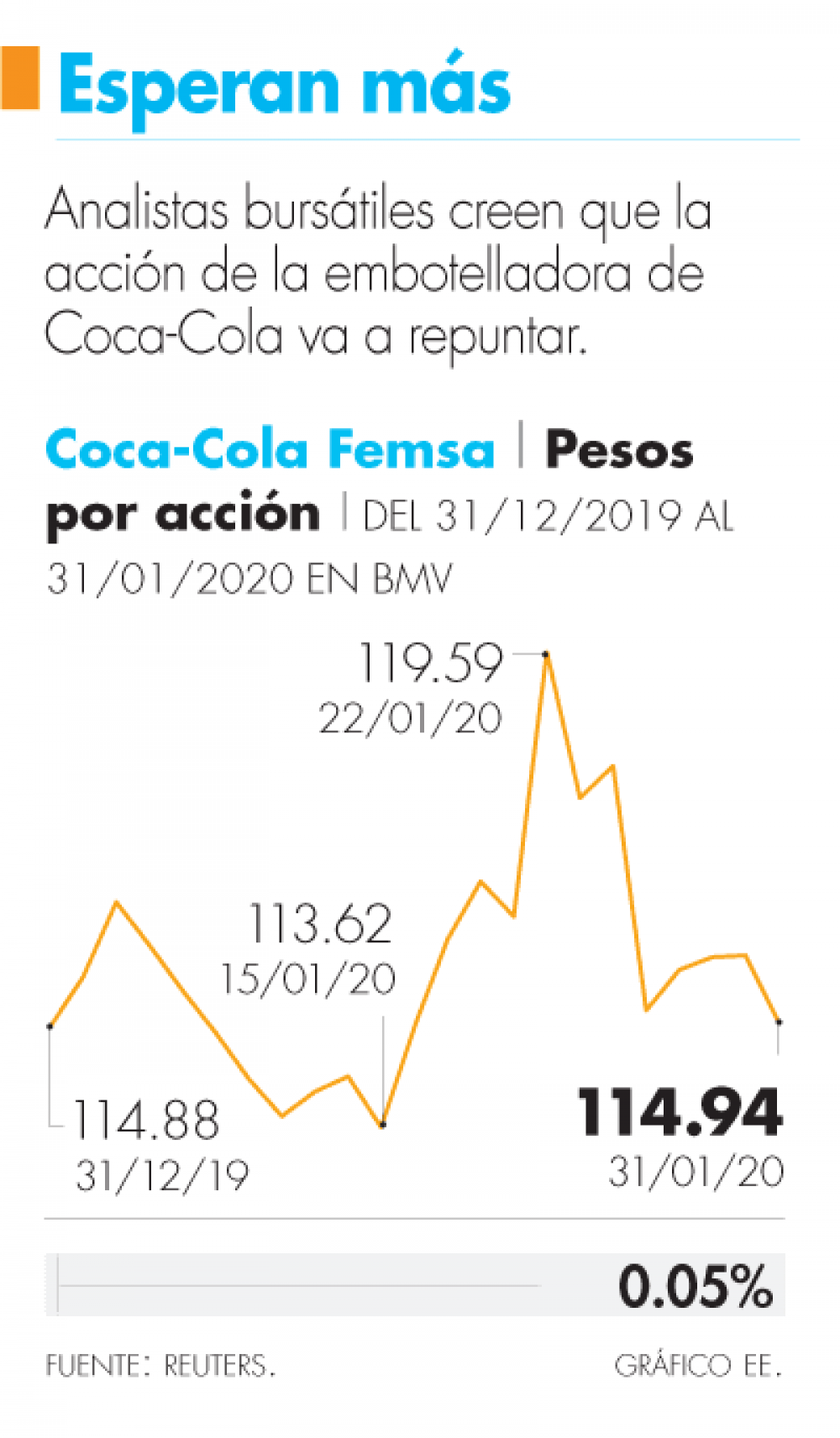

Débil arranque de año para acciones de KOF

Pese a que en el primer mes del 2020, las acciones de la embotelladora Coca-Cola FEMSA (KOF) tuvieron un desempeño plano, al avanzar apenas 0.5%, a 114.94 pesos cada una en la Bolsa Mexicana de Valores, analistas consideran que tiene una perspectiva Positiva, con potencial de apreciación de 16% para finales del año.

Tras hacer una revisión de las perspectivas de la emisora, analistas de Grupo Financiero Monex consideran que la recuperación que se visualiza para las economías en Sudamérica, como los esfuerzos de KOF para mantenerse resistente a los retos globales, ayudaría a alcanzar mejoras operativas.

Otros eventos que podrían beneficiar los resultados de KOF para el 2020, de acuerdo con Jimena Colín Fernández y Roberto Solano, analistas de Monex, es una mayor certidumbre en otros países, como el acuerdo de distribución de cerveza Heineken en Brasil hasta el 2022, que le aporta 7% a sus ingresos totales.

Por ello, cambiaron su recomendación a Compra desde Mantener, con un precio objetivo de 137.5 pesos para finales del 2020, lo que apunta a un rendimiento anual de 16 por ciento. En el 2019, las acciones de la emisora regiomontana, filial de FEMSA, finalizaron con una caída de 3.58 por ciento.

Otro catalizador para KOF es una mejor expectativa de crecimiento en las economías y en el sector de consumo en los mercados que opera en Sudamérica.

Lo anterior, aunado a un aumento en los precios en la región de México y Centroamérica; así como un mejor perfil de deuda, debido a la colocación de notas por 1,250 millones de dólares, con lo que amplía parte del vencimiento de sus pasivos hasta el 2030.

“Visualizamos mayor certidumbre en sus operaciones porque se mantiene negocio de cerveza en Brasil y mejores condiciones macro y un mejor perfil de deuda”, indicaron los analistas.

Comentá la nota