El miércoles realizará una nueva licitación de deuda en moneda local. En mayo los vencimientos en pesos rondan los $145.000 millones, de los cuales algo menos de $60.000 millones está en manos privadas

En medio del arduo proceso de renegociación de la deuda externa, el Gobierno ya logró refinanciar el 90% de los vencimientos en pesos de abril, el mes más complicado del año ya que sumaba compromisos por más de $500.000 millones. Ese era el objetivo inicial del Palacio de Hacienda para evitar acelerar aún más la maquinita en tiempos de fuerte emisión y con vistas a reconstruir el mercado de financiamiento en moneda local como vía para conseguir parte de los recursos necesarios para afrontar la emergencia. El miércoles, con una nueva licitación, intentará rollear el 10% restante.

El viernes la Secretaría de Finanzas colocó $51.997 millones en tres letras a descuento y un bono a un año ajustado por inflación. Fue la mayor emisión de deuda en pesos en lo que va del mandato. Entre esta y otras licitaciones más los canjes del 19 de marzo y el 14 de abril, la dependencia encabezada por Diego Bastourre logró refinanciar el 90% de los abultados vencimientos del corriente mes.

El miércoles, en la última licitación de abril, buscará conseguir los $50.000 millones que le faltan para terminar de cubrir las necesidades financieras del mes. Si lo logra, sería la primera vez que no tenga que emitir pesos para pagar deuda.

En Economía celebraron la última operación ya que, además, se realizó a una tasa promedio del 31% anual, siete puntos por debajo de los que el Banco Central les paga a las entidades financieras por las Leliq. "Es una clara muestra del avance hacia la normalización de la deuda en pesos", destacaron en la cartera.

Ahora la expectativa oficial es, en los próximos meses, que tienen menores compromisos en pesos, captar "una porción de la liquidez disponible" luego de la fuerte emisión del BCRA, que no logró volcarse a préstamos para que las pymes puedan pagar sueldos en la misma magnitud que se había anunciado, para conseguir una parte de los fondos necesarios para financiar las medidas paliativas contra la coronacrisis a través de una mayor inyección fiscal, además de rollear la deuda en moneda local.

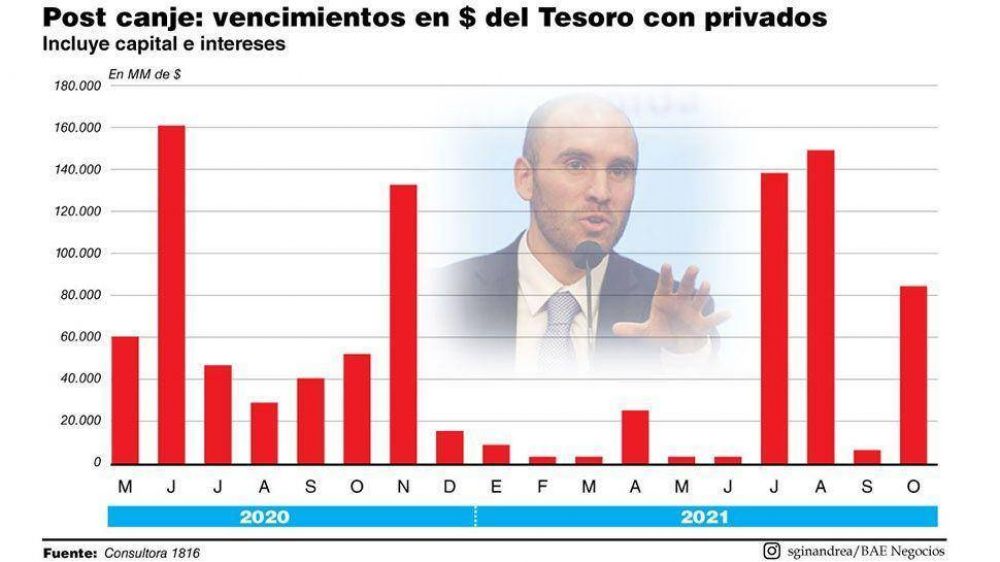

Por caso, lejos de los $500.000 millones de abril, en mayo los vencimientos en pesos rondan los $145.000 millones, de los cuales algo menos de $60.000 millones está en manos privadas, según cálculos de la consultora 1816 en base a datos oficiales. En junio los compromisos con privados ascienden a $160.000 millones y en julio, agosto, septiembre y octubre se ubican en $45.000 millones, $30.000 millones, $40.000 millones y $50.000 millones, respectivamente.

La definición sobre cómo manejar los pasivos en moneda local en pleno proceso de reestructuración de la deuda en dólares había abierto una interna en el equipo económico, que terminó de saldarse hace dos semanas. Finalmente, se impuso la visión predominante en el Palacio de Hacienda de que los vencimientos en pesos podrían refinanciarse y no sería necesario reperfilarlos, como planteaban principalmente desde el Central.

Entretanto, el ministro Martín Guzmán tendrá como principal foco de atención de las próximas semanas la pulseada con los bonistas para el canje de unos USD66.000 millones de títulos bajo legislación extranjera. El 8 de mayo expirará la oferta oficial, que incluye una quita del 62% en intereses y del 5,4% en capital más un período de gracia de tres años, y el 22 de ese mes se sabrá si el Gobierno consigue la adhesión necesaria para realizar la reestructuración completa, si avanza en un acuerdo parcial o si ingresa en un default total.

Comentá la nota