Las bajas históricas de las acciones energéticas, ¿se condicen con lo que puede llegar a venir con el regreso del peronismo al poder, o por el contrario, aquellos desplomes fueron exagerados, y representan hoy una oportunidad de compra? Cinco analistas del mercado dan su veredicto.

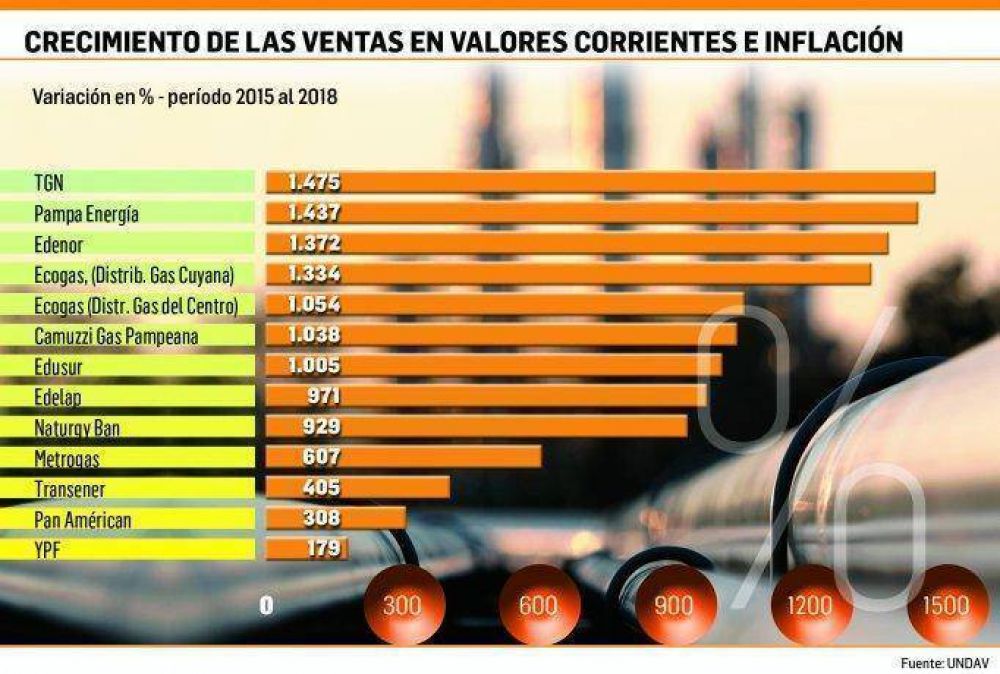

El sector energético fue uno de los pocos ganadores en la era Macri, aunque con algunas salvedades. Con el foco puesto en la necesidad de recomponer las tarifas de los servicios públicos, y en recuperar el autoabastecimiento energético, el gobierno de Cambiemos decidió dolarizar las tarifas de electricidad, gas y combustibles, lo que impulsó las tasas de rentabilidad de las empresas de este segmento: sus ingresos por ventas aumentaron casi 1.000% en promedio entre 2015 y 2018 (frente a una inflación del 157% en ese período), según un estudio realizado por el Observatorio de Políticas Públicas de la Universidad Nacional de Avellaneda (UNDAV), basado en los balances que las compañías presentaron ante la Comisión Nacional de Valores (CNV). Como corolario, los hogares y las empresas empezaron a recibir un shock en las tarifas de la luz y el gas que “en algunos casos alcanzaron el 3.000% de incremento en 3 años”, remarca la UNDAV.

DE MÁXIMOS A DESPLOMES

En lo que refiere al mercado bursátil, las acciones de estas firmas que cotizan en Wall Street alcanzaron niveles máximos históricos a principios de 2018: en poco más de dos años (desde el 10 de diciembre de 2015) los papeles de Transportadora de Gas del Norte saltaron 284%; los de Edenor treparon un 260%; y los de Pampa Energía escalaron un 222% en la Bolsa neoyorquina. Más atrás, los activos de YPF ganaron un 58,5%. Sin embargo, a partir del segundo trimestre de 2018, la macro argentina -y consecuentemente, el ambiente de negocios- comenzó a crujir, el peso inició un camino de continua pérdida de valor, la inflación empezó a acelerarse, desencadenando un nuevo proceso recesivo de la economía, ante lo cual el Gobierno tuvo que acudir al FMI en busca de ayuda crediticia. “Las empresas energéticas al igual que la mayoría de las cotizantes sufrieron la crisis económica de la Argentina”, sostiene Ramiro Marra, director de Bull Market Brokers.

Ramiro Marra de Bull Market Brokers: “El sector petrolero internacional está acostumbrado a invertir en países exóticos, y Argentina hoy es uno”.

En lo que refiere a la política de tarifas, y de cara al proceso electoral, en 2019 la administración macrista decidió postergar subas programadas en los valores del gas, electricidad y naftas, lo que condicionó aún más a la baja a las acciones del sector. Pero el verdadero shock tuvo lugar en agosto pasado, con la dura derrota del oficialismo en las PASO frente al peronismo, luego confirmada en las elecciones generales de octubre. El resultado produjo un inmediato desplome en los activos argentinos, entre los cuales los papeles energéticos fueron unos de los más castigados: desde entonces algunos ya bajaron hasta el 72% (Edenor) en Wall Street, acumulando desde sus máximos históricos un derrape de hasta el 91% (la misma Edenor). La compleja situación obligó al presidente Mauricio Macri a implementar controles cambios, a reperfilar la deuda pública en dólares y pesos de corto plazo, y a renegociar la deuda bajo jurisdicción local de mediano y largo plazo. Por ello, y pese a las notables ganancias alcanzadas entre 2015 y 2018, para Alejandro Bianchi, fundador de Asesor de Inversiones, la performance de las acciones energéticas en la era Macri se torna entre “neutra y positiva”.

Alejandro Bianchi, asesor de inversiones: “La incógnita es ver cómo serán las negociaciones de la deuda y qué tan duro es el gobierno con el esquema de tarifas”.

A pesar de ser considerado un político moderado, el arribo de Alberto Fernández a la presidencia fue visto inicialmente con cierta preocupación por los mercados financieros, que temen mayores regulaciones de la economía (el sector energético es uno de los más condicionados por las reglas de juego), como las que ha aplicado en el pasado su compañera de fórmula, la exmandataria Cristina Fernández. “Todo el conjunto de empresas energéticas se enfrenta a la incertidumbre de vivir en un país en el que el cambio de reglas de juego es la única constante. De esa forma, el valor de las compañías se derrumbó en el último año”, sentencia Rafael Di Giorno, director de Proficio Investment.

¿OPORTUNIDAD DE COMPRA?

Ahora bien, los derrumbes de las acciones energéticas, ¿se condicen con lo que puede llegar a venir con el regreso del peronismo al poder, o por el contrario, aquellos desplomes fueron exagerados, y representan hoy una oportunidad de compra? La respuesta, indudablemente, está vinculada a las políticas a implementar a partir del 10 de diciembre por la nueva administración de Fernández que, a pesar que sigue sin confirmar los ministros para áreas clave, su entorno ha dejado trascender algunas pautas que podrían empezar a dar formar al plan que regule al sector. A saber: Fernández prometió desdolarizar las tarifas (una parte del precio final está indexada a la evolución del tipo de cambio); su equipo económico deslizó, a la par, que el año próximo las tarifas de gas y electricidad deberían aumentar, en línea con la inflación proyectada, para mantener la cuenta de subsidios en los niveles estimados para 2019. Se sabe también de la importancia que representa Vaca Muerta para varios referentes del Frente de Todos, como fuente indispensable para atraer inversores. El mismo Guillermo Nielsen -asesor en temas económicos de Fernández- prometió un marco legal “revolucionario” (basado en beneficios fiscales y cambiarios) para la formación geológica de la cuenca neuquina. Claro que todo estará condicionado por la resolución o no del complejo tema de deuda pública, que deberá enfrentar la administración peronista, tanto con el FMI, como con acreedores privados. “La incógnita es ver cómo se llevan adelante estas negociaciones de la deuda y qué tan duro es el gobierno con el esquema de tarifas”, afirma Bianchi.

Más allá de la generalidad, dentro del sector energético conviven petroleras, pero también compañías de servicios públicos, que se encargan de diferentes procesos a lo largo de la cadena de valor: hay generadoras, transportadoras, y distribuidoras, sin soslayar la existencia de holdings, como Pampa Energía, que controla a varias de estas empresas. Por ende, no todas están condicionadas por los mismos factores. “No se sabe qué va a ocurrir con las generadoras, que tenían tarifas en dólares. La indefinición de estar atados a una tarifa en pesos, hace que los valores actuales tengan alta volatilidad. Pampa y Central Puerto son dos ejemplos de esta condicionalidad”, describe Di Giorno.

Rafael Di Giorno de Proficio Investment: “Las energéticas se enfrentan a la incertidumbre de vivir en un país en el que el cambio de reglas de juego es la única constante”.

En el caso de las transportadoras, el flujo es un poco más previsible. Si bien hoy los ajustes están congelados, Transener fue autorizada a aplicar una suba de 19% en septiembre, a partir de una fórmula en pesos, que pondera 50% con el índice de salarios, 30% con precios mayoristas y 15% con IPC. “Sería ilógico mantener tarifas congeladas con el actual nivel de inflación”, coinciden los expertos. Transener cuenta hoy con una capitalización bursátil de u$s150 millones. A los valores actuales, la empresa vale el 10% de lo que llegó a costar hace sólo 2 años. Por su parte, el sector de la distribución ha sido el más castigado porque es el encargado de trasladar los precios al usuario final. “Edenor está regalada. Gas Cuyana, Camuzzi, Metrogas, Gasban, son todas empresas cuyos valores se han derrumbado, ya que el mercado recuerda cómo estas compañías sufrieron asfixia financiera en el pasado”, sostiene Di Giorno. Por caso, Edenor había quedado con patrimonio neto negativo.

Con todo, para un inversor conservador, “no sería una buena idea tomar posición en este sector porque la volatilidad será alta”, advierte José Bano, gerente de Inversiones en InvertirOnline. Contrariamente, el economista considera que “para un inversor dispuesto a tomar riesgos y pueda mantener la posición en estas acciones por mucho tiempo, los precios actuales muestran una buena oportunidad”. Bano esboza sus argumentos sobre este último precepto: en primer lugar, “dado que Argentina tiene déficit fiscal y no cuenta con financiamiento, el Estado tiene poco margen de acción con los subsidios, por lo que sería complicado que intervenga en tarifas”. En segundo lugar, “con las cotizaciones actuales no se necesita que las empresas lleguen a sus máximos para hacer una buena ganancia. En el caso de Pampa Energía, si llega a alcanzar la mitad de su precio máximo, quien compre a los precios actuales, conseguirá 165% de rentabilidad en dólares”.

José Bano: “Con el actual déficit fiscal y sin financiamiento, hay poco margen de acción con los subsidios, por lo que sería complicado intervenir tarifas”.

Más “crudo” se muestra Di Giorno: “Comprar estos papeles es sólo para valientes y quienes estén dispuestos a hacer una apuesta de mediano o largo plazo. Un congelamiento tarifario a los niveles de inflación actuales haría que las empresas pierdan plata rápidamente”.

Gustavo Neffa de Research For Traders: “El sector está influenciado por la política a aplicar sobre tarifas, la regulación futura de las naftas, así como los incentivos en Vaca Muerta”.

Por su parte, Gustavo Neffa, director de Research for Traders, sugiere evitar por el momento los activos de renta variable en la plaza local. “No estamos recomendando acciones. Vemos un S&P Merval en un valor más abajo de aquí a fin de año medido en dólares CCL”. Coincide con sus colegas en que “el sector energético está influenciado por la política a aplicar sobre las tarifas del gas en boca de pozo y el descongelamiento o regulación futura del precio de las naftas, así como los incentivos a desarrollar Vaca Muerta”. Por último, Marra cree que hoy el interés del sector en la plaza local se concentra en Vista, la petrolera de Miguel Galuccio, “vinculada fuertemente al desarrollo en Vaca Muerta”. La compañía comenzó a cotizar recientemente en BYMA con Cedear, y representa una alternativa para el inversor local que busque un activo relacionado con la cuenca neuquina, dice Marra. “El sector petrolero internacional está acostumbrado a invertir en países exóticos, y Argentina hoy es uno. Pero con nuestros problemas institucionales y cambiarios no estamos para desarrollar un boom petrolero. Vamos a un negocio donde se requerirán no solo beneficios contractuales sino también subsidios”, arguye.

Comentá la nota